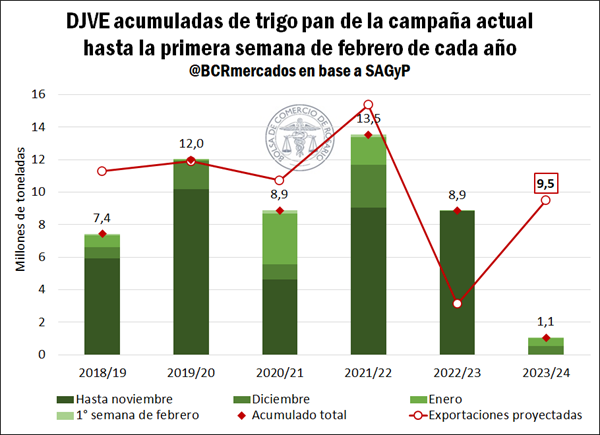

Casi la totalidad de las Declaraciones Juradas de Venta al Exterior (DJVE) de trigo pan 2022/23 (esto es, el 99,9% de las mimas) fueron anotadas por adelantado al comienzo de aquella cosecha, desconociendo el impacto que tendría la sequía sobre la producción final del cereal. Como consecuencia, a esta misma altura del año anterior ya se llevaban registradas DJVE por 8,9 Mt de trigo 2022/23, de las cuales se exportaron efectivamente 3,1 Mt, siendo que el recorte en la producción se trasladó enteramente a las ventas externas buscando evitar el desabastecimiento interno. De esta manera, 5,8 Mt de exportaciones de trigo fueron rolleadas para cubrirse con producción de la campaña actual.

La contracara de este fenómeno se observa en la dinámica de registraciones de DJVE de trigo pan 2023/24. De acuerdo con la información oficial de la Secretaría de Agricultura, Ganadería y Pesca (SAGyP), los anotes hasta comienzos de diciembre, mes en el que empieza formalmente la campaña triguera, fueron nulos.

En tanto, en lo que va del 2024 se anotaron DJVE de trigo pan 2023/24 por 544.600 toneladas, lo cual sumado a las 525.700 toneladas que se habían declarado durante diciembre asciende a un total de apenas 1,1 Mt, lógicamente por detrás de las 10,1 Mt promedio que se anotaron para igual fecha de los últimos cinco años. No obstante, teniendo en cuenta tanto las exportaciones rolleadas de la campaña anterior como los anotes de DJVE de la campaña actual, se advierte que se comprometió el 71% de las 9,5 Mt de trigo proyectadas a exportarse durante la campaña en curso, por debajo del promedio del 78% para igual fecha del quinquenio 2017/18 a 2021/22 (sin tener en cuenta la campaña 2022/23 que no resulta comparable).

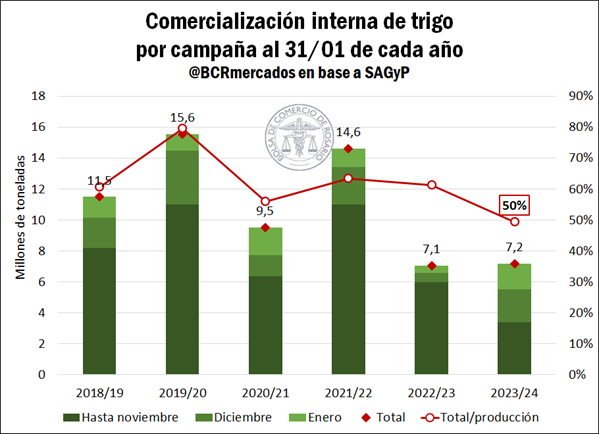

Con respecto al nivel de comercialización interna del cereal 2023/24, se observa una dinámica similar. Los datos oficiales muestran que el volumen de negocios adelantados fue, en términos absolutos, el más bajo en los últimos ocho años, siendo que a fines de noviembre se habían comercializado apenas 3,4 Mt de la cosecha nueva. No obstante, el mercado interno comenzó a dinamizarse desde diciembre, puesto que en los primeros dos meses de la campaña en curso se vendieron 3,8 Mt, más de la mitad del total acumulado hasta el 31 de enero. Aun así, las ventas representan el 50% de la producción estimada de 14,5 Mt, por lo que continúa existiendo cierto retraso en la comercialización, considerando que en los últimos 5 años se registraron ventas promedio por el 64% de la cosecha para igual período.

Cabe destacar que el 23% de las ventas efectuadas se realizaron a la industria, un guarismo relativamente alto respecto de lo observado en términos históricos, siendo que el promedio de los últimos 5 años arroja que para igual fecha la industria suele realizar compras por apenas el 13% del total. En este sentido, las ventas hacia este sector ascienden a 1,7 Mt, por encima del promedio de los últimos cinco años, en tanto las ventas hacia el sector exportador totalizan 5,5 Mt.

Sobresale asimismo el elevado volumen de contratos con precios por fijar. De las 7,2 Mt de trigo negociadas en el mercado interno, 1,8 Mt aún no tienen precio en firme, lo que significa que resta ponerle precio al 25% de los contratos negociados. Esta proporción es la segunda más alta en 20 años para igual período.

Entre los factores que explican el rezago en los volúmenes de comercialización, la fuerte caída que mostraron los precios internacionales de los commodities agrícolas las últimas semanas, alguna incertidumbre cambiaria y la dificultad de encontrar inversiones alternativas al ahorro en especie para mantener el poder de compra de los granos hasta la cosecha del año próximo se constituyen como los principales factores que motivan el “desensillar hasta que escampe”.

Finalmente, en lo que respecta al mercado físico de granos de Rosario, se advierte que la cotización en pesos del cereal se mantuvo estable durante la última semana, finalizando este jueves a un precio de referencia de $ 183.000/t. En dólares, el precio de referencia de la Cámara retrocedió el jueves a US$ 198,9/t, en tanto el miércoles la cotización del cereal alcanzó su valor más bajo en casi dos meses, desde el 13 de diciembre de 2023.

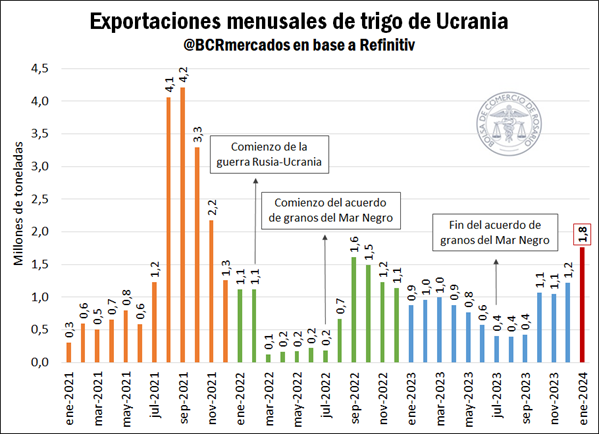

Extendiendo la mirada al plano internacional, el mercado externo se encuentra mejor abastecido por cereal ucraniano de lo que se esperaba. Luego del inicio de la guerra entre Rusia y Ucrania en febrero de 2022, las Naciones Unidas y Turquía negociaron un acuerdo con los países mencionados para proporcionar un paso seguro a las exportaciones comerciales de alimentos y fertilizantes desde tres puertos ucranianos claves del Mar Negro: Odesa, Chornomorsk y Pivdennyi. El acuerdo inició el 22 julio de 2022 y se extendió en tres períodos hasta el 17 de julio de 2023, cuando Rusia decidió retirarse. Casi un mes después, el 10 de agosto, las autoridades ucranianas habilitaron un corredor humanitario, permitiendo la exportación de todos los productos básicos desde los puertos ucranianos de aguas profundas, y excluyendo cualquier inspección adicional.

En este contexto, las exportaciones agrícolas de Ucrania a través de los puertos del Mar Negro ascendieron a 4,3 Mt en enero, superando por segundo mes consecutivo el mes de mejores resultados durante el período de vigencia del acuerdo de granos respaldado por las Naciones Unidas y Turquía. El puerto de Chornomorsk se mantuvo al frente con 1,9 Mt de granos embarcados, seguido por el puerto de Odesa con 1,3 Mt, y el puerto de Pivdenniy con 1,1 Mt cargadas.

En lo que respecta al trigo, las exportaciones ucranianas totalizaron 1,8 Mt en enero, consolidándose como el mes de mayores exportaciones del cereal desde el comienzo de la guerra, e incluso superando las exportaciones del mismo mes previo al conflicto bélico. Cabe recordar que, desde hace ya una década, Ucrania se encuentra entre los cinco primeros exportadores mundiales de trigo, por lo que la recuperación del comercio externo del país denota gran importancia.

La reanudación de importantes volúmenes de exportación de trigo ucraniano, junto con los elevados suministros rusos, entre otros factores, han generado presión sobre el mercado internacional del cereal. Como consecuencia, el contrato de mayor volumen negociado de trigo en el Mercado de Chicago acumula un descenso del 10% en lo que va del año, finalizando este jueves a un precio de referencia de U$S 216,2/t.